Depois de todos os prejuízos sentidos na safra 2023/24, com perdas agressivas nas safras, principalmente, de soja e milho, os produtores brasileiros estão bastante atentos aos custos de produção da próxima temporada e seguem alertas diante das oportunidades que os mercados podem oferecer. Para os fertilizantes, que respondem por mais de 30% dos custos na produção da soja, por exemplo, as atenções estão redobradas depois dos anos difíceis que o mercado registrou para os insumos, em especial os últimos dois em função da invasão russa à Ucrânia.

Neste momento, o Brasil registra certo atraso nas negociações com fertilizantes, segundo explicam analistas e consultores. O cenário é justificável e se pauta não só nos preços pressionados das commodities, mas pela total conjuntura atual. “Toda a incerteza sobre os preços, a desconfiança e os atuais momentos do mercado faz com que o produtor não tome posições”, afirma o analista de fertilizantes da Agrinvest Commodities, Jeferson Souza.

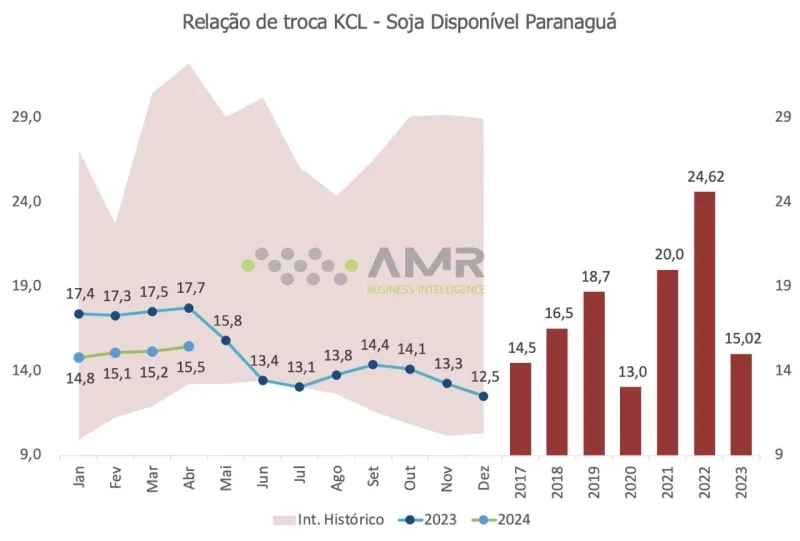

Os números da consultoria mostram que há cerca de 36% das negociações já feitas, contra 51% da média dos últimos anos. Todavia, pontualmente, os dados mostram que onde as relações de troca estão mais favoráveis, os negócios estão acontecendo, com o produtor identificando suas oportunidades. “Em Mato Grosso, por exemplo, 80% do KCl já foi negociado”, diz. E o cloreto de potássio é, neste momento, o fertilizante mais barato em relação aos últimos anos e aos demais grupos.

Ainda como explica Souza, “as contas ainda estão boas, melhores do que as do ano passado”. Assim, ao mesmo tempo, a comercialização 2024/25 da soja vai, mesmo que aos poucos, evoluindo. E por conta disso, o analista de mercado Eduardo Vanin, também da Agrinvest, afirma que as vendas de soja da próxima safra estão, inclusive, acima do registrado no mesmo período do ano passado em 10%, refletindo uma melhor gestão por parte dos produtores brasileiros.

“No ano passado, as compras de fertilizantes estavam em 43% nesta mesma época, porém, o farmer selling era de apenas 5%. O produtor comprou os insumos, não vendeu a soja e descasou. O resultado está aí hoje. Neste ano, a relação de troca com os insumos está boa, bem abaixo da média histórica, em alguns lugares perto das mínimas históricas”, afirma Vanin. “No Paraná, algumas cooperativas fizeram pacotes de insumos de boa tecnologia a 25 sacas por hectare. E é isso que está acontecendo, o produtor está fazendo mais barter, não só comprando, sem vender”.

E isso explica porque, apesar das compras de fertilizantes se apresentarem mais baixas neste momento – 35% – na comparação anual, o farmer selling da soja está maior. As margens que serão alcançadas por cada produtor são reflexos de uma conta individual, mas as relações de troca por insumos, na soja, são melhores do que há um ano.

CENÁRIOS PARA OS FERTILIZANTES

Durante este segundo trimestre do ano, os fundamentos baixistas deverão permanecer entre os fertilizantes, com alguns países do Hemisfério Norte que estão iniciando suas novas safras, como os Estados Unidos e China, finalizando seu período de aquisições e aplicações, o que esfria um pouco mais a oferta e mantém os preços mais contidos.

Segundo o analista de inteligência de mercado da StoneX, Tomás Pernías, com os chineses e norte-americanos que são dois dos maiores compradores mundiais de fertilizantes fora do mercado e o Brasil e a Índia, outros dois importantes players ainda não tendo entrado – já que intensificam suas compras no segundo semestre – haverá um vazio no mercado internacional, o que justifica esta contenção para as cotações.

“Quando olhamos para os próximos meses, no médio prazo, bimestre maio-junho, vemos fundamentos baixistas muito fortes no mercado. E reitero, por este vazio dos consumidores”, afirma Pernías. “Tem alguma demanda acontecendo na Europa, mas não tem pressionado neste momento, então não a colocaria como um fator de suporte”.

Se da perspectiva da demanda há este vazio no horizonte, do lado da oferta um dos fatores que chama a atenção do mercado é o possível aumento da oferta – principalmente de fosfatados – por parte da China, voltando a exportar fertilizantes, na sequência da finalização das aplicações no país. “Assim, temos um conjunto de fundamentos de baixa que nos leva a crer em maior probabilidade da falta de suporte às cotações no médio prazo”, diz o analista da StoneX.

Desta forma, os produtores que, por necessidade, estratégia ou opção, segurarem um pouco mais suas operações, buscando fazer suas compras de fertilizantes nos próximos meses, ainda poderão encontrar oportunidades melhores, em especial para alguns grupos de fertilizantes.

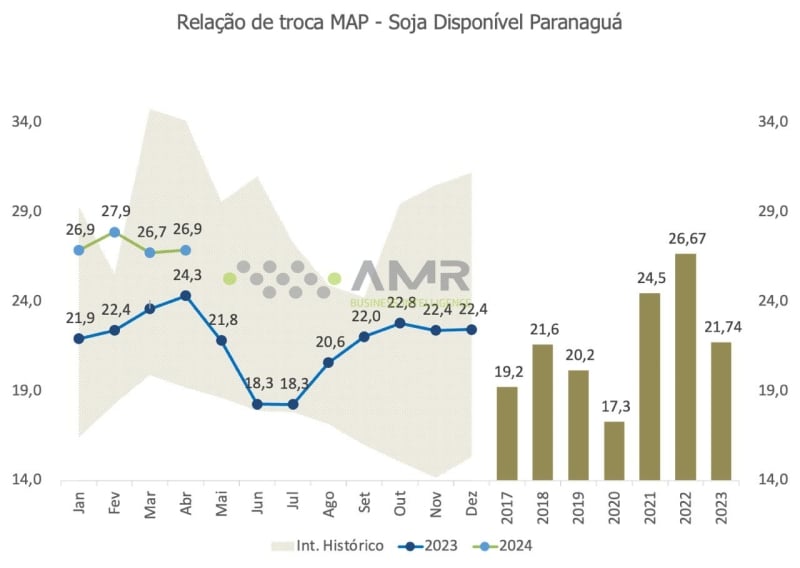

No MAP, por exemplo, as atuais relações de troca não estão em seus melhores momentos. Alessandro Rabello, diretor da AMR Business, explica, no entanto, que a tendência é de que haja uma pressão sobre os preços dos fosfatados, principalmente porque já há produto da China chegando ao Brasil. “Ainda não são grandes quantidades para colocar pressão nos preços ainda, mas já começou a chegar. As cotas de exportação são as mesmas do que as do ano passado, mas são volumes superiores ao ano de 2022, quando tivemos um corte expressivo na oferta chinesa”.

A consultoria aponta um levantamento indicando as relações de troca do MAP com a soja em 26,7 sacas de soja para uma tonelada de fertilizante, contra 23,6 sacas do ano passado, base porto.

“O produtor não está comprando porque não está boa a conta e eu vejo que isso vai permanecer, com o produtor segurando para, realmente, encontrar preços que caibam nas suas contas por hectare. Essa é uma estratégia que é a mais correta de ser adotada agora para o fosfatado. Teremos oportunidades e elas deverão vir dentro dos próximos três meses, aproximadamente, com uma oportunidade boa de tomada de posições. Se a indústria revisar a oferta, ou algo neste sentido – o que eu não acho que vai acontecer – aí o consumo deve reduzir”, afirma Rabello.

Além disso, ainda segundo ele, uma produção maior vindo também do Marrocos ajuda nesta contenção dos preços.

Ainda de acordo com o levantamento da AMR, para o cloreto de potássio, as relações de troca com a soja – base porto – está em, aproximadamente, 15,2 sacas este ano, contra 17,5 scs/t no mesmo período do ano passado.

Ainda como explica a StoneX, o ritmo e a magnitude de baixa de cada grupo de nutrientes será particular, respondendo aos seus fundamentos específicos. “Para o cloreto de potássio, os níveis de preços já estavam relativamente baixos no primeiro trimestre. Desde o início do ano ele tem sido marcado por uma ampla oferta de mercadoria, mas existe um limite para esta queda. Em alguns lugares se acredita que o ‘fundo do poço’ já tenha sido atingido”, explica o analista de inteligência de mercado da consultoria.

PREÇOS: FERTILIZANTES x COMMODITIES

O Índice de Poder de Compra de Fertilizantes (IPCF) de março de 2024, reportado nos últimos dias, alcançou o valor de 1,02, representando um crescimento de 5% em comparação com o mesmo período do ano anterior e um aumento de 1% em relação ao mês passado, ainda sinalizando uma tendência positiva para o poder de compra dos fertilizantes pelo produtor brasileiro.

“A relação de troca dos principais produtos agrícolas permanece favorável, demonstrando a resiliência e adaptabilidade do setor. Ao longo do último ciclo, observou-se uma diminuição de 0,6% na média de preços das commodities agrícolas, enquanto a média de preços dos fertilizantes registrou um modesto aumento de 1,5%. Esses ajustes nos preços refletem as dinâmicas de mercado e estão incorporados no cálculo do índice”, informa a Mosaic Fertilizantes, que atualiza o índice mensalmente.

A relação entre os preços dos fertilizantes e a pressão sobre as commodities também está sendo acompanhada de perto, o que inclusive justifica relações de troca diferente para cada uma delas. No caso da soja, o momento é melhor para alguns fertilizantes do que para outros.

“Esperamos que os fundamentos de baixa prevaleçam no médio prazo, mas as relações de troca, a depender da commodity, não estão em níveis favoráveis. Os preços precisam cair, as commodities precisam ficar, ao menos, estáveis para que as relações de troca melhorem”, explica Tomás Pernías, citando o exemplo de relações entre a soja e os fosfatados, por exemplo, que não estão em seus melhores momentos.

Pernías explica ainda que, no segundo semestre, por sazonalidade, a tanto as importações, quanto as vendas de fertilizantes se aquecem e os preços podem sentir o movimento.

“A partir de junho, julho e, mais especificamente, agosto, o Brasil entra comprando seus insumos no mercado internacional – isso é um fator de alta -, a Índia entra na safra Kharif também importando fertilizantes – mais um fator de alta. Então, se os fundamentos baixistas costumam prevalecer no segundo trimestre, em geral, os anos passados mostram que no início segundo semestre, os fundamentos de alta começam a fazer efeito e isso pode impactar as cotações”, detalha o executivo.